Санкции против российской нефти действуют уже более полугода. Полное эмбарго на поставку в западные страны и «потолок цен» для продажи в третьи страны — все это было призвано сократить нефтяные сверхдоходы до минимума. Однако же эффект оказался не столь масштабным: Индия и Китай в значительной степени заместили западные страны, в Азии возник новый рынок с оплатой за нефть в юанях и рупиях. Уже сегодня понятно: нынешних санкций точно недостаточно, чтобы остановить российскую военную машину, хотя проблемы у нее возникнут серьезные — падение нефтяной выручки на 40% создало дефицит валюты, серьезно затрудняющий экспорт военных технологий.

Содержание

Новые покупатели

Выручка еще высокая, но уже недостаточная

Игры с нефтяными ценами

На что еще влияют санкции

Новый рынок со своими бенчмарками и юанями

США верят в эффективность санкций

Эффективность санкций

Новые покупатели

После десятилетий уверенного торгового сотрудничества Евросоюз в декабре 2022 года ввел эмбарго на закупки российской нефти, а затем на нее же странами G7 был установлен «ценовой потолок» на уроне $60 за баррель. Поскольку эмбарго и так уже полностью ограничило поставки российского сырья в эти государства, «потолок» должен был распространяться на сделки в третьи страны, если в них участвовали западные компании. С февраля 2023 года подобные ограничения были введены и касательно российских нефтепродуктов: бензина, дизеля, керосина, нафты и мазута.

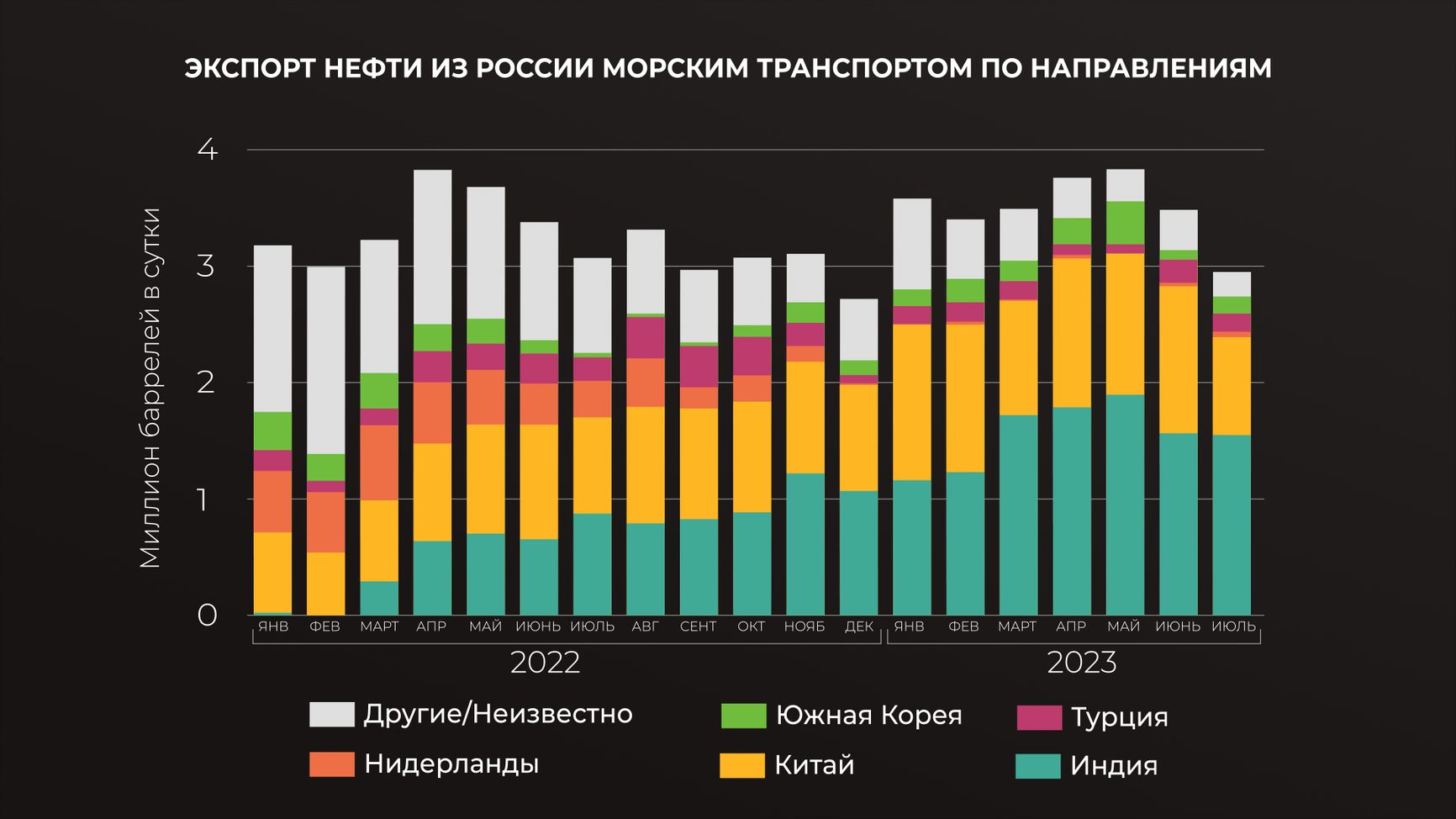

Первый эффект этих мер действительно был заметен: в декабре 2022 года объем экспорта нефти упал на 6%, до 4,7 млн баррелей в сутки относительно ноября. Тогда многие трейдеры признавались, что растеряны и ищут новые возможности и новых клиентов. Скидка к глобальному бенчмарку Brent, от которого торгуется российская нефть (ее стоимость определяется с помощью дифференциала к эталонной цене), была больше $30 за баррель. Однако прошел всего месяц, и экспорт российской нефти восстановился. Тогда же сформировался новый блок покупателей морских партий: Индия, Китай, Турция и ОАЭ. Когда дело дошло до санкций на нефтепродукты, торговые компании уже учли ошибки декабря.

В декабре 2022 года сформировался новый блок покупателей морских партий российской нефти: Индия, Китай, Турция и ОАЭ

До июля 2023 года стоимость российской нефти не превышала ценовой потолок в $60 за баррель, и это означало, что западные судоходные компании (в частности греческие) могли продолжать обслуживать поставки сырья из российских портов. Это давало глобальному рынку стабильный приток российского сырья, пусть и идущего по новым направлениям. Таким образом, участники рынка были удовлетворены.

С конца июня на фоне роста спроса со стороны Китая начали расти глобальные цены на нефть, а вслед за ними и Urals. Вдобавок к этому в мире наметился дефицит сернистых сортов нефти (к ним относится Urals). В результате цена российского сорта еще и сократила свою скидку к Brent. По итогам июля средняя цена барреля Urals составила $64. В августе рост продолжился. Что касается дифференциала к бенчмарку, то, по данным ценового агентства Platts, скидка на Urals к Brent для партий с отгрузкой из балтийского порта Приморск сократилась более чем вдвое с начала года и к середине августа достигла послевоенного минимума в $15 за баррель.

Выручка еще высокая, но уже недостаточная

Рост стоимости основного экспортного сорта нефти в июле–августе 2023 года принес дополнительный доход в бюджет. По оценкам Международного энергетического агентства (МЭА), доходы России от поставок нефти и нефтепродуктов за рубеж в июле выросли по сравнению с июнем на $2,5 млрд, до $15,3 млрд, при сохранении объемов на том же уровне — около 7,3 млн баррелей в сутки (нефть и нефтепродукты). Тем не менее это на 41% ниже, чем годом ранее.

За первые семь месяцев 2023 года выручка российских нефтяных компаний от таких продаж была также заметно ниже, чем в 2022 году. Однако прошлый год, когда нефтекомпании по всему миру фиксировали рекордные прибыли на фоне волатильности и высоких цен на энергоносители, не должен и не может считаться справедливой базой для сравнения. Если соспоставлять с периодом до 2022 года, то нынешний доход от экспорта нефти кажется вполне нормальным.

Что действительно важно, так это соотношение таких доходов с расходами российского бюджета, и вот оно показывает, что выручка нефтяных компаний все меньше покрывает растущие амбиции российского государства.

Красная линия отражает соотношение доходов и расходов российского бюджета

Более того, этот уровень доходов от экспорта нефти не дает российской экономике достаточной опоры, что уже отразилось на курсе рубля. Колебания национальной валюты в начале августа тесно связаны с торговлей нефтью. Россия всегда была зависима от технологичного импорта, но вторжение в Украину и санкции обострили ситуацию и подогрели спрос на целый ряд товаров и технологий, связанных с войной. Из-за санкций Россия вынуждена импортировать их через третьи страны. Для таких закупок должно быть достаточно твердой валюты, в частности долларов. Но их меньше, чем было раньше, поскольку доля сделок с нефтью в долларах в 2023 году существенно снизилась: основными покупателями стали Индия, Китай, Турция и страны Персидского залива, которые готовы приобретать нефть и нефтепродукты за рупии, юани и дирхамы, чтобы обойти ценовой потолок и санкции. Парадокс в том, что такое положение дел соответствует стратегическим, но не тактическим интересам России: ей выгодно ослабить влияние США на нефтяные цены, но еще важнее (и прямо сейчас) — получить доллары и купить на них технику и запчасти.

Колебания рубля в начале августа тесно связаны с торговлей нефтью

Игры с нефтяными ценами

В сложившейся ситуации России выгодно регулировать объемы нефтедобычи, чтобы повлиять на фундамент рынка — соотношение спроса и предложения — и поддержать цены на высоком уровне. По данным аналитической компании Kpler, на которые ссылается «Коммерсантъ», в августе морской экспорт российской нефти сократился до 2,94 млн баррелей в сутки (этот показатель был ниже лишь в декабре прошлого года, когда начали действовать эмбарго и ценовой потолок). Кроме того, Россия заручилась поддержкой Саудовской Аравии — еще одного получателя бонусов от высоких цен, — которая поддержала такую тактику и сократила экспорт на 1 млн баррелей в сутки в июле и августе. Рынок неминуемо отреагировал: в течение двух последних месяцев фьючерсы на Брент торговались в диапазоне $74–88 за баррель по сравнению с $71–78 в мае–июне.

Экспорт морских партий нефти, млн баррелей в сутки (источник: Platts)

У России уже был опыт резкого и значительного снижения добычи при последующем быстром восстановлении. Так, в мае 2020 года в связи с соглашениями ОПЕК+ Россия сокращала добычу нефти на 2 млн баррелей в сутки, до 8,6 млн.

Тем не менее это скорее тактическое, а не стратегическое решение, поскольку уже в сентябре Россия восстановит экспорт на фоне сезонных профилактических работ на отечественных нефтеперерабатывающих заводах. Кроме того, более долгосрочное сдерживание экспорта нефти означает консервацию скважин — а это крайне неэффективный метод в случае, если в будущем планы поменяются.

На что еще влияют санкции

Помимо очевидных и быстрых результатов от эмбарго и ценового потолка, санкции влияют на российскую нефтяную промышленность и на других уровнях. Например, в середине августа сразу в нескольких регионах России произошел топливный кризис — на заправках не хватало бензина и дизтоплива. Одной из причин коллапса участники рынка называют дефицит цистерн: они требуют модернизации с использованием оборудования, которое ранее закупалось в Европе.

В середине августа сразу в нескольких регионах России произошел топливный кризис — на заправках не хватало бензина и дизтоплива

Однако произошли и более структурные изменения. Сегодня российские компании в основном добывают нефть на зрелых и традиционных месторождениях. Согласно данным аналитиков Bloomberg, в этом году Россия продолжает увеличивать объемы эксплуатационного бурения, хотя уже в прошлом достигла рекордного за десятилетие уровня. В то время как объем разведочного бурения (поиск новых участков для добычи) снижается с 2019 года.

До начала полномасштабной войны разработка новых месторождений, в частности трудноизвлекаемых запасов нефти, была стратегической задачей российских компаний. Некоторые из них, в частности «Газпром нефть», позиционировали себя как инноваторов в этой сфере. В 2021 году глава компании Александр Дюков заявлял, что «Газпром нефть» достигла рентабельного уровня добычи нефти на скважинах баженовской свиты (трудноизвлекаемой нефти, которую часто называют аналогом сланцевой нефти США). Однако в течение последних полутора лет компания лишь один раз упомянула в своих сообщениях это направление работ (для сравнения, в 2021 году таких упоминаний было семь). Российские СМИ также стали крайне редко вспоминать об «отечественных сланцах». Даже к заявлению первого замминистра энергетики Павла Сорокина о том, что к 2030 году доля трудноизвлекаемых запасов нефти в добыче повысится с текущих 40% до 70%, можно отнестись по-разному. Скорее всего, часть скважин, на которых сейчас ведется добыча, просто перейдет в разряд старых.

Российские СМИ также стали крайне редко вспоминать об «отечественных сланцах»

Однако надо понимать, что при сохранении текущих темпов энергоперехода мировой спрос на нефть уже в 2030-е годы начнет снижаться, достигнув пика всего через семь лет. Россия же сможет в течение следующих 10–15 лет довольно уверенно поддерживать уровень добычи сырья без каких-либо усовершенствованных технологий, в первую очередь за счет текущих проектов в Красноярском крае и в Восточной Сибири. Хотя здешние месторождения и сложны с точки зрения логистики, они остаются традиционными с точки зрения разработки.

Новый рынок со своими бенчмарками и юанями

Санкции на российскую нефть уже подтолкнули глобальный рынок к серьезным изменениям. Во-первых, это возникновение новых центров торговли и потеря стратегического значения старых (например, Дубай и Женева). А также появление новых компаний, участвующих в торговле российской нефтью. Их десятки, и бо́льшая часть, скорее всего, так и останется серой прослойкой, в которой сегодня расторопные трейдеры делят немаленькую маржу. Однако в том случае, если торговые связи станут более легальными (пусть даже только для части стран), самый эффективный бизнес может перерасти во влиятельные торговые компании.

Во-вторых, ценовой потолок вынуждает Россию искать поставщиков услуг по перевозкам и страхованию вне стран G7, а также заключать сделки с другими валютами. Если такая тенденция продолжится и объемы торговли сохранятся (а пока изменений не предвидится), в Азии сформируется новый рынок со своими бенчмарками, котируемыми в юанях, с институтами, участниками и регуляторами.

И в-третьих, изменится уровень рисков, который считается нормой. Бизнес очень быстро приспособился и к волатильности рынка, и к росту премий за войну, и к ведению торговли в «серых зонах», и к поиску финансирования в новых регионах. По сути он уже мутировал в сторону более жесткой, рыночной и менее институционализированной торговли.

На этом фоне неудивительным кажется решение БРИКС расшириться за счет новых членов или тот факт, что на Мосбирже юань стал ликвиднее доллара.

США верят в эффективность санкций

США уверенно заявляют об эффективности санкций, опираясь на данные о снижении дохода от экспорта. При этом Штаты используют «мягкую политику» в отношении западных компаний, нарушивших условия ценового потолка, которая выражается в назидательных звонках и предупреждениях, а не штрафах. Разумеется, Вашингтон не заинтересован в формировании нового азиатского центра торговли нефтью, который стал бы противовесом западному. Сегодня США очень активно влияют на рынок, причем на всех уровнях: как экспортер и импортер, как финансовый центр и как крупнейшая экономика мира. Например, когда американский сорт WTI был добавлен в корзину нефтей, используемую для расчетов котировки Брент, то компании США тут же стали пытаться повлиять на структуру рынка и повысить свою значимость в расчете котировок. Поэтому перспектива усиления второй экономики мира, Китая, с помощью российской нефти должна явно настораживать Вашингтон.

Вашингтон не заинтересован в формировании нового азиатского центра торговли нефтью, который стал бы противовесом западному

Более того, у нынешней американской администрации есть проблемы понасущнее — инфляция, которая растет вместе с глобальными ценами на энергоносители. Попытка повлиять на российскую нефть, доходы от которой снабжают армию агрессора в войне с Украиной, означает усилить санкции или усилить контроль за их исполнением (то есть отменить «мягкий режим» регулирования), а это неминуемо подтолкнет Россию к сокращению добычи, на что рынок отреагирует ростом цен.

В ноябре 2024 года в США пройдут президентские выборы, в которых пока планирует участвовать нынешний президент страны Джо Байден. Пожалуй, его администрации потребуется нестандартное решение, чтобы ослабить ресурсы российской армии, не допустить сплочения стран «глобального Юга» и при этом сдержать инфляцию.

Эффективность санкций

Чтобы ответить на вопрос, эффективны ли санкции, нужно для начала спросить: а какие ожидания от «эффекта»? Если цель санкций — вынудить Россию прекратить войну в Украине, то нынешние ограничения недостаточны, а возможности их ужесточения ограничены, в первую очередь собственными интересами стран G7, в частности США.

Если же целью является ослабление российской экономики ради какого-то другого, более долгосрочного эффекта, то результаты есть. Тем не менее процессы, которые были запущены этими ограничениями, далеко не всегда поддаются контролю тех, кто их инициировал. Происходящие изменения в торговле (усиление связей, появление новых логистических цепочек и как результат — формирование новых центров торговли), даже при условии отсутствия единства политических целей между странами, — это уже довольно сильный козырь в геополитической игре.